シリーズでお届けしている「フリーランスの確定申告」。前回は、4つの税金について解説しましたが、そのうちの一つに「所得税」がありました。今回は、この所得税を決定する「経費」の部分を深堀りしていきます。ただ、実際のところ経費の定義はかなりあいまいです。「これは経費なの?」「こんなときはどうしたらいいの?」と思っている方も多いかもしれません。

まず「基本」をしっかりと確認していきましょう。

確定申告で税務調査がくることも

税務調査というのは、「正しい確定申告をしているか」チェックされることです。税務署から調査官が来ることになります。イメージすると少し怖いもののような気がするかもしれません。しかし、実態としては確定申告を正しく行っているかの確認です。税務調査に当たる確率は法人だと4~5年に1度・個人の場合は1~2%程度と、その割合は低くなっています。

また、調査は基本的に調査官の質問に答えていく形式です。主に「売上を少なめに申告していないか」「不正な経費はないか」などの確認を行っていきます。つまり、正しい経費の知識を持ち「不正なものはありません」と常日ごろから説明できる必要があるのです。

経費のキホン

では、経費のキホンから解説します。といっても、経費には明確なルールがありません。なぜなら、経費の判断基準が「仕事に関係しているもの」「世間の常識と照らし合わせてどうか」といったところが判断基準になるからです。つまり、本人が行っている事業によって「これは経費になる」「あれは経費にならない」と、解釈が異なることも少なくありません。

さらに、税務調査官によっても経費か否かの判断が変わってくるので、正確な答えがないものともいえます。ただ、明確なルールがないからこそ「仕事で使ったと説明できて」「それを相手が納得できること」が重要になってきます。

経費にはどんなものがあるの?

明確なルールはないにせよ、やはりある程度はどんなものが経費になりやすいかは知っておきたいところですよね。そこで、よくある経費の一部を以下の表のまとめました。

| 勘定科目 | 内容 |

| 交際費 | 営業を目的とした接待飲食費や贈り物など |

| 消耗品費 | 10万円未満のPC用品・事務用品など |

| 旅費交通費 | 電車・バス・宿泊費など |

| 新聞図書費 | 書籍・雑誌・新聞など |

| 会議費 | 打ち合わせの飲食代 |

| 外注費 | 外部委託した業務委託費 |

| 地代家賃 | 家賃・月極駐車場代など |

| 水道・光熱費 | 電気・水道・ガス代 |

| 通信費 | ドメイン・サーバー代・インターネット利用料など |

| 支払手数料 | 銀行の振り込み手数料や各手数料など |

| 取材費 | 取材にかかった交通費や宿泊代など |

| 租税公課 | 収入印紙代や事業税・固定資産税など(所得税と住民税は経費にならない) |

| 雑費 | どれにも当てはまらない経費 |

これらはよくある一般的な例です。わかりやすいものはいいのですが、事業を行っていると判断に迷うこともあるでしょう。そんなときは、やはり管轄の税務署や税理士さんに相談するのがベストです。税務署では、基本的な考え方が聞けますし、税理士さんからは基本的なことはもちろん、節税テクニックも聞けるかもしれません。

領収書がないとき

経費といえば領収書ですが、領収書がなくても問題ありません。とはいえ、いくら使っているかの証明はしなくてはならないため、レシートやクレジットの明細書あたりは保管しておきましょう。また、一つのレシートや明細書に経費とプライベートのものが混在している場合もあるかもしれません。

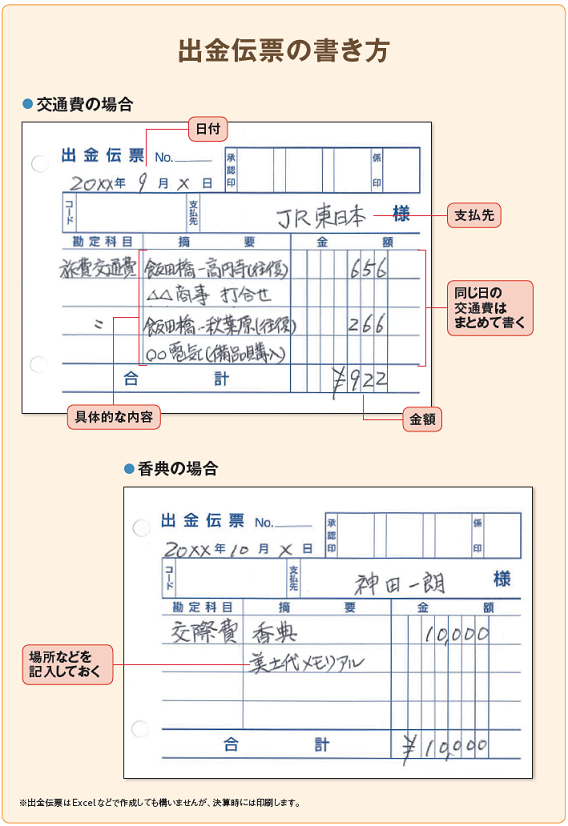

その場合は、経費に該当するものに印をつけておき、その部分だけを経費として処理していきます。ただ、レシートも領収書もないようなケースもあるのではないでしょうか。例えば、ICカードで電車に乗った場合です。この場合は、使った交通費のシートや領収書がありません。そんなときは、出金伝票を使用します。出金伝票は、100円ショップや文具店で購入できるので1冊持っておくと便利です。出金伝票の書き方は以下の通りです。

引用:弥生製品・業務サポート

このように、日付や内容・金額・支払い先など、必要な項目を抜けもれなく記載しておきましょう。出金伝票とあわせて、証拠資料として「ICカードの履歴」や「案内状」などのコピーを一緒に補完しておくと安心です。

自宅で働くなら家事按分

フリーランスとして働く場合、自宅で仕事をしている方も多いのではないでしょうか。自宅で仕事をしている場合、実際に利用している割合の家賃や光熱費が経費にできます。この割合も、特にルールが決まっていないため、自由に設定することが可能です。ただし、「なぜその割合になるか」の根拠を述べられるようにしておかなくてはいけません。

例えば、仕事で利用している広さの範囲や時間などを考慮して決定しましょう。家事按分は、税務調査でも論点になる可能性が高いところで「常識的な範囲」「なぜその割合か自分がきちんと説明ができる」が基準です。たまに、「10割経費に」と考える方もいますが、10割を経費にするなら365日、24時間ずっと働いていることになります。さすがに、それだと常識的とはいえませんよね。

経費は正しく申告しよう

このように、経費には正確な答えはなく税務署の担当者のあんばいとなる部分もあります。それゆえに、経費のキホンはしっかり理解をしておくことが必要です。日ごろから経費に対するアンテナも高く保っておくことが大切になってくるでしょう。次回は、課税所得額を決定するもう一つの要素である「控除」について解説していきます。

文・佐藤誠

得意ジャンルは子育て・飲食・転職。

「伝える」をテーマに日々執筆に励んでいる。

お仕事のご依頼はTwitter・ブログから承ります。

ブログ(自己紹介・実績)はこちら

Twitterはこちら